阅读:0

听报道

1、历史上AH股折价的情况长期存在,对此的研究资料和报告层出不穷,已有相对公允的研究结论和逻辑:港股的长期折价源自于其边际流动性的相对欠缺,以及对部分传统行业的低偏好;

2、港股并不是没有强势股,外资也并不是对于所有的港股进行打压,腾讯、美团、小米、京东、阿里、网易、飞鹤、教育板块等代表新兴经济方向的优质头部公司过去一年涨幅非常明显,但凡拿恒生过去一年跑输说事的,都有掩耳盗铃之嫌。用港股个股受打压来转进至煽动民族情绪的,更为不妥;

3、港股确实存在一些被低估的个股,但是仔细观察,多数以传统行业和周期性行业为主,这种偏好不仅仅在港股出现,在欧美市场也有明显体现。举个例子,富国银行的估值前段时间仅为0.7PB,埃克森美孚的估值仅为1.16PB,AT&T的估值仅为1.19PB。如果用这些估值体系去比较港股的一些公司,确实港股类似标的的估值体系也低于美股,但相比之下就没那么离谱了;

4、换句话说,外资一贯性的讨厌周期股和传统产业,在美股如此,在港股由于流动性的天然缺失,折价更为明显;

5、我们可以讨论港股的便宜,但是不应该煽动民族情绪,不应该轻言“战争”这类词;

6、港股低估的根本原因,在于它本身的非主流性,几乎所有投资者都非本土资金。而香港本身,也缺乏货币政策和财政政策空间,汇率更是联系制度。也就是说,港股市场除了业绩兑现外,本身无法被流动性浸淫灌溉,无法享受整体的估值中枢上移;

7、进入港股的流动性,往往是大型经济体的流动性溢出,包括大陆和美国,而我们不能否认,过去两年的行情,很大程度上由流动性泛滥扰动;

8、所以我们假设一个情况,随着流动性的持续泛滥,港股作为小水池,确实会阶段性接收主水池的流动性溢出,但是并不是流动性充盈的主战场,更像一种脉冲效应;

9、但是一旦流动性边际收紧的话,港股的流动性失血速度,大概率会明显快于主战场。——因为香港本身的货币政策空间因为汇率制度等原因是大幅受限的;

10、这在历史上是有案例的,无论是2015年4月还是2018年全年,一旦大陆的流动性开始边际性收紧,港股市场的震荡并不会因为低估值而显得更为温和,以2015年为例,很多人已经忘了,恒生指数2015年的涨幅为-7.16%,因为一旦净值出现波动,这些当时喊着往港股冲的国内公募,第一个卖掉的标的,就是港股,最后能在2015年把港股的涨幅砸成负值;

11、今年的通胀预期到底是边际上行还是边际下行的?或者说,未来的流动性预期到底是偏宽松还是偏收紧的?那些喊着让你冲进港股的人,到底对未来的流动性和通胀是怎么看的?

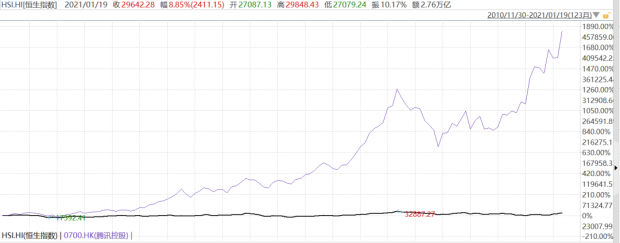

12、个股的低估是有逻辑的,但是注意这里个股和指数的分化,恒生指数2020年跌了3.4%,与腾讯控股涨了50%,这种情况其实长期存在。我不是否认个股的投资机会,但是港股一直是以“个股关注价值”为主的市场,这一点要多留心;

13、可以留一分狂热,但是要留三分清醒。永远要警惕金融投资里的宏大叙事,因为历史上没有新鲜事。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号